Wie man mit P2P-Krediten Geld verdient

Top-Artikel

- Crowdfunding-Betrug: Plattformen, die man vermeiden sollte, um kein Geld zu verlieren

- Crowdfunding in Deutschland: Markt- & Top-Plattformen im Überblick

- Wie funktioniert Aktien-Crowdfunding?

- Beste Strategien und Tipps für Crowdfunding-Kampagnen

- Arkbound startet eine Crowdfunding-Plattform für Bücher, um angehende Autoren zu unterstützen

Die P2P-Kreditvergabe erleichterte vielen Unternehmern das Leben erheblich.

Vor 2006 mussten sie viele Dokumente sammeln, zur Bank gehen, unbequeme Fragen beantworten und auf eine schicksalhafte Entscheidung über ihren Kreditantrag warten.

Was ist 2006 passiert?

In diesem Jahr wurden Prosper and Lending Club – die ersten P2P-Kreditunternehmen – in den USA gegründet. Diese Leute stiegen so hoch, dass sie Ende 2012 die größten des Landes waren und Kredite in Höhe von 1,5 Milliarden US-Dollar vergaben.

Die Geschichte ist faszinierend, aber lassen Sie uns zunächst verstehen, was P2P-Kredite sind und wie sie funktionieren.

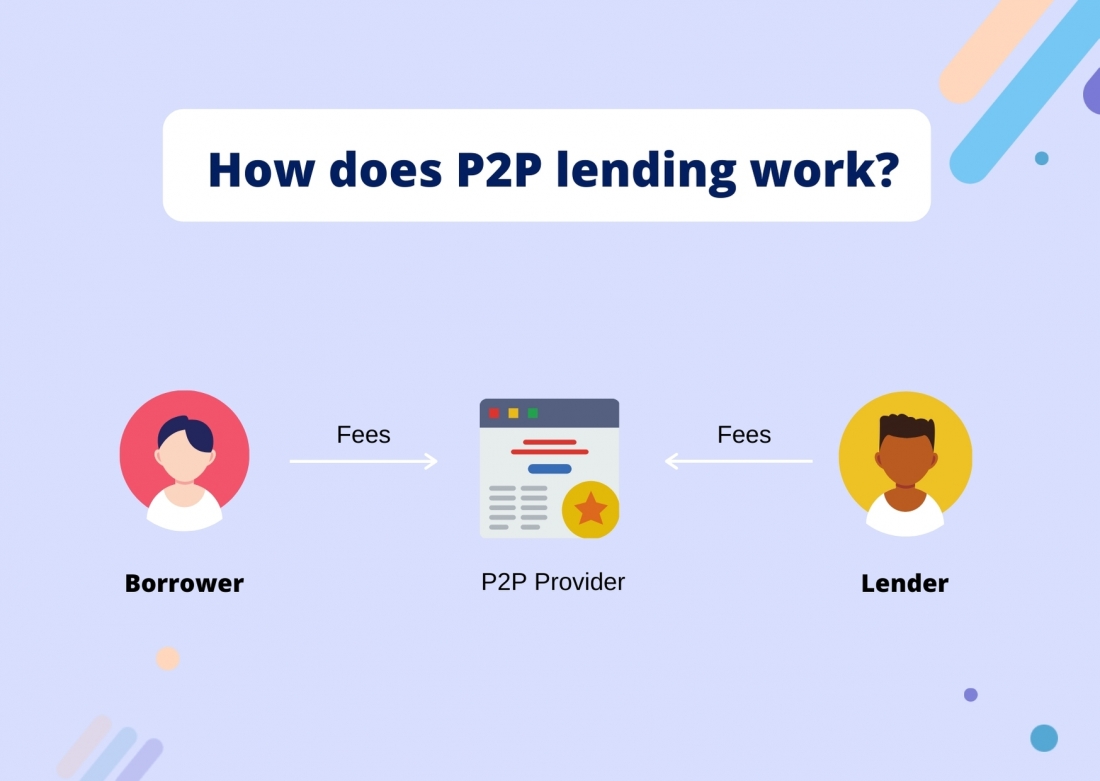

Peer-to-Peer oder P2P ist ein legitimer Weg, um einen Kredit von einer Privatperson zu erhalten, die Finanzinstitute wie Banken meidet. Grob gesagt handelt es sich um Sozialkredite, die sich zu einer hervorragenden Alternative zu herkömmlichen Krediten entwickelt haben.

Wie kam es zu einer P2P-Kreditvergabe?

Die globale Finanzkrise von 2008 führte zu einer Verlangsamung der Volkswirtschaften vieler Länder. Die Banken verloren allmählich das Vertrauen in bereits unzufriedene Kunden, die Zinssätze für die Unterstützer lagen bei fast 0%, und es war die beste Stunde für P2P-Kredite.

Unternehmer begannen, sich gegenseitig Geld zu niedrigeren Zinssätzen zu leihen, und dieser Prozess ist zur Grundlage für Peer-to-Peer-Kredite geworden.

Crowdfunding vs. P2P-Kreditvergabe

Beide Konzepte sind eng miteinander verwandt, weisen jedoch einige Unterschiede auf. Ja, P2P-Kredite basieren auf der Idee, Schulden zu machen, aber sie sind nicht gleichbedeutend mit Crowdfunding.

Crowdfunding ist in erster Linie darauf ausgelegt, Spenden aus der Menge zu sammeln, während bei P2P eine Person Kredite von einer Person mit minimalem Risiko vergibt.

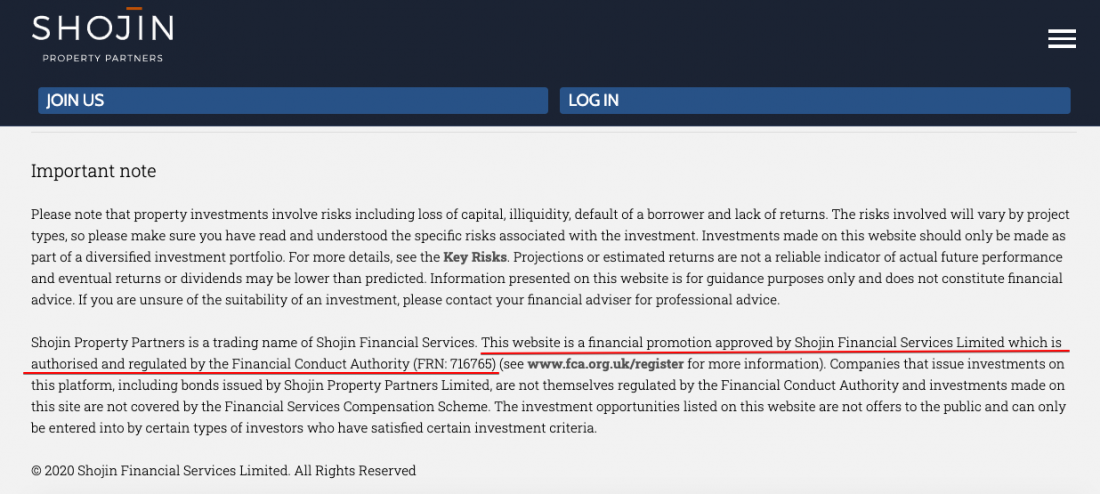

Das erste, was Sie auf einer Crowdfunding-Plattform sehen, ist eine Risikowarnung. Im Vereinigten Königreich verlangt die Financial Conduct Authority von allen Crowdfunding- und Online-Anlageplattformen, dass die Risikowarnung für einen potenziellen Anleger deutlich sichtbar und immer sichtbar ist. Die meisten P2P-Plattformen hingegen behaupten, dass sie nur mit solventen Kreditnehmern zusammenarbeiten.

Im Gegensatz zu Crowdfunding profitieren P2P-Investoren von der Zahlung von Zinsen und werden nicht zu Aktionären.

Ist P2P dasselbe wie P2B?

Das sind die Peer-Brüder. P2B steht für Peer to Business und ermöglicht das Ausleihen von Geldern für Unternehmensprojekte. Wir werden uns jetzt nicht auf das P2B-Modell konzentrieren, aber Sie können in diesem Artikel mehr über P2B lesen.

Vor- und Nachteile der Peer-to-Peer-Kreditvergabe

Alternative Finanzierungen eröffnen Unternehmern auf der ganzen Welt neue Möglichkeiten, aber wie jede Anlagemethode hat P2P ihre Vor- und Nachteile.

Vorteile:

- Rentabilität von mehr als 10% pro Jahr, während die typischen Kreditzinsen zwischen 6 und 36% liegen.

- Erschwingliche Finanzierungsquelle. Viele Unternehmer ziehen traditionelle Bankdarlehen nicht einmal in Betracht, sondern wenden sich sofort P2P-Plattformen zu.

- Einfache Anmeldung auf P2P-Plattformen ohne Bürokratie.

- Peer-to-Peer-Kredite werden als Einkommen eingestuft, bieten jedoch hervorragende Steuervorteile.

- Peer-to-Peer-Kredite werden von der FCA im Vereinigten Königreich kontrolliert und entsprechend von der Securities and Exchange Commission (SEC) in den USA reguliert.

Nachteile:

- Risiken. Kreditnehmer haben niedrige Kreditratings, und da Banken sich am häufigsten weigern, Kredite zu vergeben, wenden sie sich an P2P-Plattformen, um Hilfe zu erhalten. Einige Plattformen verfügen über einen strengen Überprüfungsprozess und eine gründliche Due Diligence für Kreditnehmer.

- Fehlende Kreditgeberversicherung.

- Einige Gerichtsbarkeiten erlauben keine P2P-Kredite.

Wie man mit P2P-Krediten Geld verdient

Das erste, was Sie beginnen müssen, ist die Auswahl der richtigen P2P-Plattform. Heute gibt es viele Plattformen, die sich in Bezug auf die Kreditvergabe unterscheiden. Sie müssen sicherstellen, dass Sie mit einem solventen Kreditnehmer zusammenarbeiten, welche Rückzahlungsbedingungen gelten und wie viel eine P2P-Plattform für ihre Dienstleistungen berechnet.

Auf dem CrowdSpace sehen Sie die Liste der Plattformen, die auf dem Markt etabliert wurden.

Glauben Sie uns, schöne Design- und Marketing-Slogans sprechen nicht über Zuverlässigkeit. Lesen Sie vor einer Investition die Kundenrezensionen zur P2P-Plattform, zum Beispiel auf dem Trustpilot.

Sie haben wahrscheinlich bemerkt, dass die Bewertungen auf der Plattform immer positiv sind. Investoren loben die Website und empfehlen sie anderen. Auf Websites von Drittanbietern kann es anders ausfallen. Sie können Informationen von echten Kunden herausfinden und ihnen sogar Fragen in den Kommentaren stellen.

Darüber hinaus empfehlen wir, die Plattformlizenz auf einer Website der Finanzaufsichtsbehörde zu überprüfen.

Wenn Sie sich für eine in Großbritannien ansässige Plattform entschieden haben, können Sie deren Lizenz einfach auf der FCA-Website überprüfen. Normalerweise ist die Autorisierungsnummer in der Fußzeile auf der Hauptseite der Website angegeben.

Wenn die Überprüfung erfolgreich war und die Bewertungen positiv sind, können Sie nur mit der nächsten Phase fortfahren – der Auswahl eines Projekts.

Grundsätzlich überprüfen Plattformen sorgfältig alle Kunden und Projekte, aber niemand ist vor Betrügern gefeit. Sie sollten verstehen, dass jede Investition, einschließlich P2P, in erster Linie ein großes Risiko und erst dann ein Gewinn darstellt.

Wenn Sie sich endgültig für die Plattform und das Projekt entschieden haben, erstellen Sie ein Konto, investieren Sie und erzielen Sie Gewinn. Denken Sie an das Wichtigste: Investieren Sie so viel, wie Sie keine Angst haben zu verlieren.

Top 5 P2P-Plattformen

Um Geld zu leihen, müssen Sie die Regeln einer bestimmten Plattform verstehen, da P2P-Kredite in verschiedenen Branchen verfügbar sind, von Immobilien bis hin zu Krediten für kleine und mittlere Unternehmen. Unternehmen (KMU) zur Kreditvergabe an Startups von Solarmodulen.

Basierend auf den Daten von P2Pempire haben wir unsere Liste der P2P-Plattformen zusammengestellt, die es wert sind, überprüft zu werden.

Mintos

Land: Lettland

Jahre auf dem Markt: 5

Mindestinvestitionsbetrag: 10€

Durchschnittliche jährliche Rendite: 11,78%

Highlights: der größte Marktplatz für P2P-Investitionen

Crowdproperty

Land: Großbritannien

Jahre auf dem Markt: 6

Mindestinvestitionsbetrag: £500

Durchschnittliche jährliche Rendite: 7-8%

Highlights: bietet Sicherheit für alle Kredite

Twino

Land: Lettland

Jahre auf dem Markt: 11

Mindestinvestitionsbetrag: 1.000€

Durchschnittliche jährliche Rendite: 14%

Höhepunkte: 60-Tage-Rückkaufgarantie

Debitum-Netzwerk

Land: Litauen

Jahre auf dem Markt: 3

Mindestinvestitionsbetrag: 10€

Durchschnittliche jährliche Rendite: 8,44%

Höhepunkte: bietet P2B-Darlehen

NEO Finanzen

Land: Litauen

Jahre auf dem Markt: 6

Mindestinvestitionsbetrag: 10€

Durchschnittliche jährliche Rendite: 17,28%

Höhepunkte: hatte eine erfolgreiche IPO-Auktion

Fassen wir zusammen

P2P-Kredite sind zu einer großartigen Alternative zur traditionellen Finanzierung geworden. Kreditnehmer greifen aktiv auf P2P-Kreditdienstleistungen zurück, da dies eine schnelle Möglichkeit ist, ein Startup zu gründen.

P2P-Kredite haben auch neue Möglichkeiten auf dem Finanzmarkt eröffnet, sind aber immer noch kein universeller Begriff.

Die wichtigsten Erkenntnisse:

- P2P-Kredite sind eine schnelle Art zu investieren, die keine bürokratischen Operationen erfordert.

- Um auf den P2P-Plattformen Gewinne zu erzielen, müssen Sie alle Anlageprozesse verstehen, beginnend mit der Auswahl einer Plattform.

- P2P-Investitionen sind in erster Linie ein großes Risiko und dann großes Geld.