Comment gagner de l’argent grâce au prêt P2P

Meilleurs articles

- Les meilleures plateformes de crowdlending en Europe 2022

- Comment créer un revenu passif grâce au prêt P2P ?

- Le financement participatif en capital au Royaume-Uni : comment cela fonctionne et meilleures plateformes d’actions

- Financement participatif ou investissement providentiel : quelle est la différence

- Financement participatif en Allemagne : aperçu du marché et des principales plateformes

Les prêts P2P ont grandement facilité la vie de nombreux entrepreneurs.

Avant 2006, ils devaient collecter de nombreux documents, se rendre à la banque, répondre à des questions inconfortables et attendre une décision fatidique concernant leur demande de prêt.

Que s’est-il donc passé en 2006 ?

C’est l’année où Prosper and Lending Club, les premières sociétés de prêt P2P, ont été lancées aux États-Unis. Ces gars ont tellement grimpé en flèche qu’à la fin de 2012, ils étaient les plus importants du pays, émettant des prêts de 1,5 milliard de dollars.

L’histoire est intrigante, mais commençons par comprendre ce qu’est le prêt P2P et comment il fonctionne.

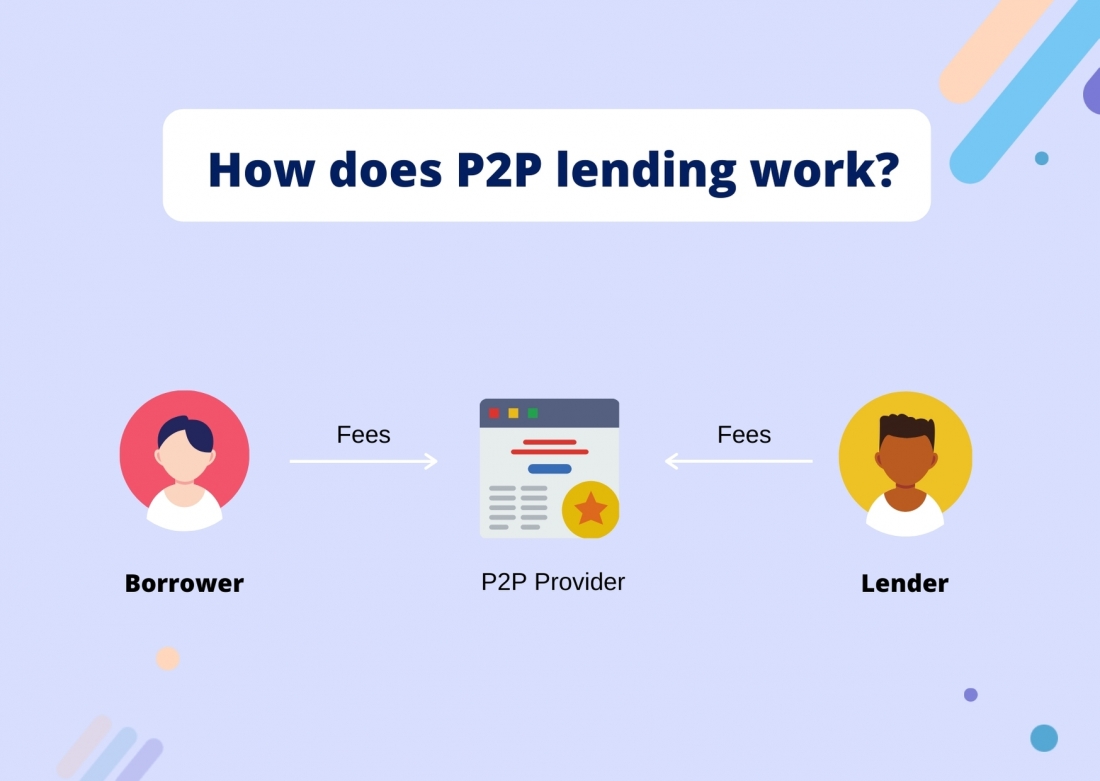

Le peer-to-peer ou P2P est un moyen légitime d’obtenir un prêt auprès d’une personne privée en évitant les institutions financières telles que les banques. En gros, il s’agit du prêt social, qui est devenu une excellente alternative aux prêts traditionnels.

Comment est né le prêt P2P ?

La crise financière mondiale de 2008 a entraîné un ralentissement de l’économie de nombreux pays. Les banques ont commencé à perdre confiance auprès de clients déjà mécontents, les taux d’intérêt pour les bailleurs de fonds étaient proches de 0 % et c’était le meilleur moment pour les prêts P2P.

Les entrepreneurs ont commencé à emprunter de l’argent les uns aux autres à des taux plus bas, et ce processus est devenu la base des prêts entre particuliers.

Financement participatif ou prêt P2P

Ces deux concepts sont étroitement liés mais présentent quelques différences. Oui, le prêt P2P repose sur l’idée de s’endetter, mais cela n’équivaut pas au financement participatif par emprunt.

Le financement participatif est principalement conçu pour collecter des fonds auprès de la foule, tandis qu’en P2P, une personne prête auprès d’une personne présentant un risque minimal.

La première chose que vous voyez sur une plateforme de financement participatif est un avertissement de risque. Au Royaume-Uni, la Financial Conduct Authority impose à toutes les plateformes de financement participatif et d’investissement en ligne de faire en sorte que l’avertissement relatif aux risques soit visible et toujours visible pour un investisseur potentiel. La plupart des plateformes P2P affirment au contraire qu’elles ne fonctionnent qu’avec des emprunteurs solvables.

Contrairement au financement participatif, les investisseurs P2P profitent en payant des intérêts et ne deviennent pas actionnaires.

Le P2P est-il identique au P2B ?

Ce sont les frères pairs. P2B signifie peer to business et permet d’emprunter de l’argent pour des projets d’entreprise. Nous ne nous concentrerons pas sur le modèle P2B maintenant, mais n’hésitez pas à en savoir plus sur le P2B dans cet article.

Avantages et inconvénients du prêt entre particuliers

Le financement alternatif ouvre de nouvelles opportunités aux entrepreneurs du monde entier, mais, comme toute méthode d’investissement, le P2P a ses avantages et ses inconvénients.

Avantages :

- Rentabilité de plus de 10 % par an, tandis que les taux de prêt habituels varient de 6 à 36 %.

- Source de financement abordable. De nombreux entrepreneurs n’envisagent même pas les prêts bancaires traditionnels, mais se tournent immédiatement vers les plateformes P2P.

- Inscription facile sur les plateformes P2P sans formalités administratives.

- Les prêts entre particuliers sont considérés comme des revenus mais présentent d’excellents avantages fiscaux.

- Les prêts entre particuliers sont contrôlés par la FCA au Royaume-Uni et sont donc réglementés par la Securities and Exchange Commission (SEC) aux États-Unis.

Inconvénients

- Risques. Les emprunteurs ont une faible cote de crédit et, comme les banques refusent le plus souvent de fournir des prêts, elles se tournent vers les plateformes P2P pour obtenir de l’aide. Certaines plateformes ont mis en place un processus de vérification strict et une diligence raisonnable approfondie pour les emprunteurs.

- Absence d’assurance prêteur.

- Certaines juridictions n’autorisent pas les prêts P2P.

Comment gagner de l’argent grâce au prêt P2P

La première chose à faire est de choisir la bonne plateforme P2P. Il existe aujourd’hui de nombreuses plateformes qui diffèrent en termes de prêt. Vous devez vous assurer que vous allez travailler avec un emprunteur solvable, quelles sont les conditions de remboursement et combien facture une plateforme P2P pour ses services.

Sur le CrowdSpace, vous pouvez consulter la liste des plateformes établies sur le marché.

Croyez-nous, un beau design et des slogans marketing ne parlent pas de fiabilité. Avant d’investir, lisez les commentaires des clients sur la plateforme P2P, par exemple sur Trustpilot.

Vous avez probablement remarqué que les avis sur la plateforme sont toujours positifs, les investisseurs font l’éloge du site et le recommandent à d’autres. Les choses peuvent se passer différemment sur des sites Web tiers, vous pouvez trouver des informations auprès de vrais clients et même leur poser des questions dans les commentaires.

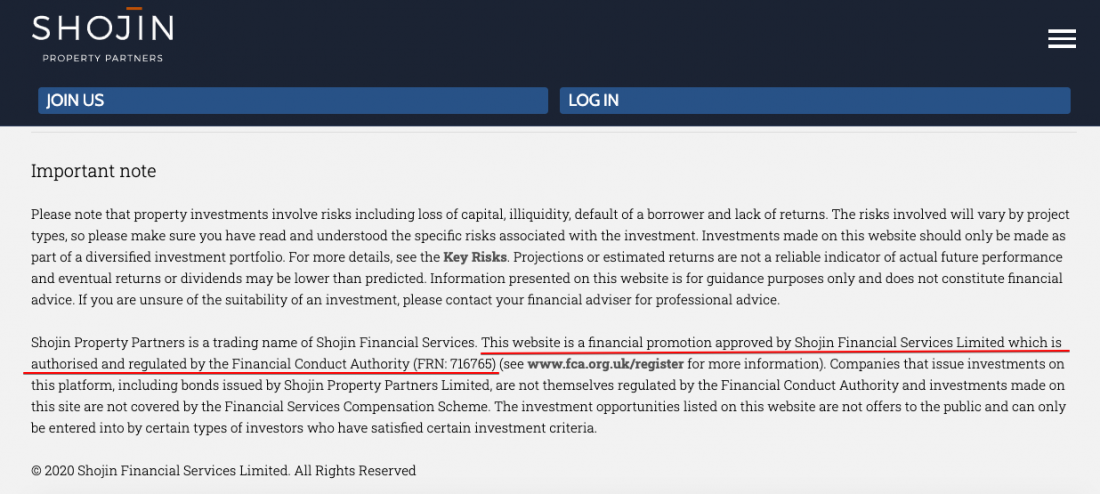

De plus, nous vous recommandons de vérifier la licence de la plateforme sur le site Web d’un régulateur financier.

Si vous avez choisi une plateforme basée au Royaume-Uni, sa licence peut être facilement vérifiée sur le site Web de la FCA. Généralement, le numéro d’autorisation est indiqué dans le pied de page de la page principale du site.

Si la vérification a réussi et que les avis sont positifs, vous pouvez alors passer à l’étape suivante : choisir un projet.

Fondamentalement, les plateformes vérifient soigneusement tous les clients et tous les projets, mais personne n’est à l’abri des escrocs. Vous devez comprendre que tout investissement, y compris le P2P, représente tout d’abord un risque important, et ensuite seulement un profit.

Si vous avez finalement choisi la plateforme et le projet, créez un compte, investissez et réalisez des bénéfices. N’oubliez pas le plus important : investissez autant que vous n’avez pas peur de perdre.

Les 5 meilleures plateformes P2P

Pour commencer à prêter de l’argent, vous devez comprendre les règles d’une plate-forme particulière, car le prêt P2P est disponible dans divers secteurs, allant de l’immobilier aux prêts pour les petites et moyennes entreprises des entreprises (PME) à des prêts aux start-ups de panneaux solaires.

Sur la base des données de P2Pempire, nous avons compilé notre liste de plateformes P2P qui méritent d’être vérifiées.

Mintos

Pays : Lettonie

Années de présence sur le marché : 5 Montant

minimum d’investissement : 10€ Rendement annuel

moyen : 11,78 %

Points forts : la plus grande place de marché pour l’investissement P2P

Propriété collective

Pays : Royaume-Uni

Années de présence sur le marché : 6 Montant

minimum de l’investissement : 500£ Rendement annuel

moyen : 7 à 8 %

Points forts : fournit une garantie pour tous les prêts

Twino

Pays : Lettonie

Années de présence sur le marché : 11 Montant

minimum d’investissement : 1 000€ Rendement annuel

moyen : 14 %

Faits saillants : Garantie de rachat de 60 jours

Réseau Debitum

Pays : Lituanie

Années de présence sur le marché : 3 Montant

minimum d’investissement : 10€ Rendement annuel

moyen : 8,44 %

Faits saillants : fournit des prêts P2B

NEO Finance

Pays : Lituanie

Années de présence sur le marché : 6 Montant

minimum de l’investissement : 10€ Rendement annuel

moyen : 17,28 %

Points forts : vente aux enchères IPO réussie

Résumons

Le prêt P2P est devenu une excellente alternative au financement traditionnel. Les emprunteurs ont activement recours aux services de prêt P2P, car il s’agit d’un moyen rapide de lancer une start-up.

Le prêt P2P a également ouvert de nouvelles opportunités sur le marché financier, mais il ne s’agit toujours pas d’un terme universel.

Principaux points à retenir :

- Le prêt P2P est un moyen rapide d’investir qui ne nécessite pas d’opérations bureaucratiques ;

- Pour commencer à réaliser des bénéfices sur les plateformes P2P, vous devez comprendre tous les processus d’investissement, à commencer par le choix d’une plateforme.

- L’investissement P2P représente avant tout un gros risque, puis beaucoup d’argent.