P2P-Kreditvergabe: ist es sicher?

Top-Artikel

- Crowdfunding-Betrug: Plattformen, die man vermeiden sollte, um kein Geld zu verlieren

- Crowdfunding in Deutschland: Markt- & Top-Plattformen im Überblick

- Wie funktioniert Aktien-Crowdfunding?

- Beste Strategien und Tipps für Crowdfunding-Kampagnen

- Arkbound startet eine Crowdfunding-Plattform für Bücher, um angehende Autoren zu unterstützen

Das ist eine faire Frage, die sich jeder potenzielle Investor stellen sollte, bevor er in ein neues Geschäft einsteigt.

Seien wir ehrlich: Risikofreie Investmentvorhaben gibt es einfach nicht. Wie jede andere Investition birgt die P2P-Kreditvergabe einige Risiken.

Per Definition impliziert jede Anlageart immer die Möglichkeit, das investierte Geld zu verlieren. Und es liegt nur am Wissen, der Erfahrung und der Sorgfalt des Anlegers, dieses unangenehme Ereignis zu vermeiden.

In diesem Artikel werden wir die wichtigsten Risikofaktoren hervorheben, die jeder Anleger beachten muss, bevor er sich für eine Investition in P2P-Kredite entscheidet. Natürlich teilen wir Ihnen die Tipps und Tricks, wie Sie die P2P-Anlagerisiken bewerten und nach Möglichkeit managen können.

Hoffentlich trägt dies dazu bei, dass Ihre Investitionsreise reibungslos verläuft. Schnall dich an, los geht’s!

Risiko 1. Die P2P-Plattform stellt sich als betrügerisch heraus

Die Wahrheit ist, dass in der Tat ein hohes Risiko besteht, auf eine nicht vertrauenswürdige P2P-Plattform zu stoßen. Der P2P-Markt ist rasant gewachsen und hat die Bedingungen, die Nachfrage und den Wettbewerb für mehr P2P-Kredite geschaffen Plattformen, um es zu betreten.

Es ist definitiv eine positive Tendenz, den Anlegern eine gute Wahl zu bieten und die Plattformen dazu anzuregen, bessere Anlagebedingungen zu bieten. Gleichzeitig hat nicht jedes Land Vorschriften für das sogenannte „kreditbasierte Crowdfunding“ eingeführt, das sowohl Kreditnehmer als auch Investoren in eine gefährdete Situation bringt.

Betrüger haben die perfekte Chance, sich als legitime P2P-Kreditplattformen zu tarnen und „Gewinn“ zu erzielen. Leider schaffen sie es in den meisten Fällen, damit durchzukommen, lange bevor ihr betrügerisches Verhalten entdeckt wird.

Natürlich kann man eine Klage einreichen, um das verlorene Geld zurückzuholen. So bitter es auch klingen mag, die Chancen, es zurückzugewinnen, sind sehr gering.

Der Silberstreif am Horizont ist, dass es eine Möglichkeit gibt, das Risiko, in einen Betrug verwickelt zu werden, zu minimieren. Durch diese Vorsichtsmaßnahmen können Sie verdächtige P2P-Anbieter identifizieren, bevor Sie ihnen Ihre Investition anvertrauen.

- Informieren Sie sich vor der Anmeldung über die Allgemeinen Geschäftsbedingungen der Plattform.

Informieren Sie sich neben den allgemeinen Bestimmungen über das Szenario der Plattform, wenn sie aus dem Geschäft geht oder der Kreditnehmer in Konkurs geht.

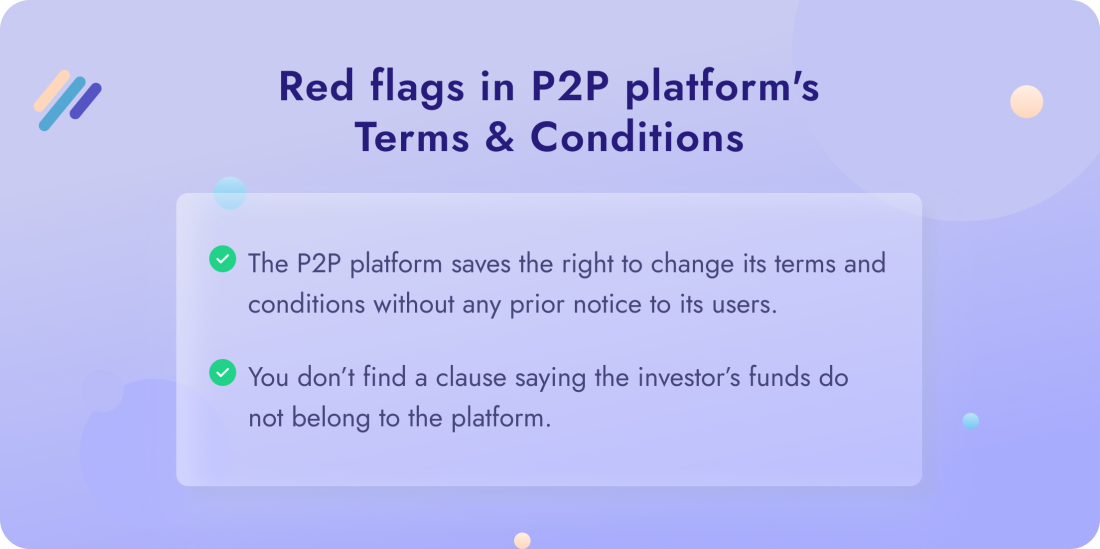

Achten Sie auch darauf, ob es eine der folgenden roten Fahnen gibt:

Dies sind gefährliche Klauseln, die es der Plattform ermöglichen, die Allgemeinen Geschäftsbedingungen jederzeit mit einer Innovation zu ändern, die sie für richtig halten.

- Prüfen Sie, ob die Plattform über eine ordnungsgemäße Seite „Über uns“ verfügt, auf der das Top-Management eingeführt und deren Kontaktinformationen aufgeführt sind.

Wir empfehlen, ihre LinkedIn-Seite oder andere verfügbare soziale Medien zu besuchen, um zu sehen, wie transparent sie über das Geschäft der Plattform sind.

Wenn einer der Namen in den Nachrichten auftaucht, die sich auf Betrug, Geldwäsche oder andere betrügerische Pläne beziehen, ist das eine brennende rote Fahne.

- Fragen Sie nach einer Vorlage für einen Kreditvertrag.

Setzen Sie sich mit dem Unternehmen in Verbindung, um sich die Vereinbarung anzusehen und gegebenenfalls Fragen zu stellen, bevor Sie sie unterzeichnen.

Vage Antworten, mangelnde effiziente Kommunikation oder irgendwelche Fußschleppungen, die Sie bemerken, schaffen kein vertrauenswürdiges Image.

- Überprüfen Sie, ob die P2P-Kreditinvestition mit Rückkaufgarantien verbunden ist.

Die Rückkaufgarantie ist die Verpflichtung der Plattform oder des Kreditgebers, die Gelder an den Anleger zurückzugeben, falls der Kreditnehmer pleite geht.

Auch dies ist in der Regel in den Allgemeinen Geschäftsbedingungen angegeben.

Alles in allem ist jede P2P-Kreditplattform ein Geschäft, das sich ständig weiterentwickelt: Es kann Höhen und Tiefen, Änderungen im Management oder neue politische Implementierungen geben. Daher ist es wichtig, über die Ereignisse auf dem Laufenden zu bleiben und sich von Zeit zu Zeit zu erkundigen, welche Erfahrungen andere Anleger mit dem P2P-Anbieter gemacht haben.

Wir empfehlen, den Blogs von Investoren zu folgen, die die Eindrücke und Bewertungen ihrer Plattformen teilen. Wenn Sie frühzeitig eine rote Fahne erkennen, können Sie in Zukunft größere Anlageverluste vermeiden.

Risiko 2. Der Darlehensgeber geht in Konkurs

Der Kreditgeber fungiert als Vermittler in einem P2P-Kreditökosystem. Stellen Sie sich vor, Sie haben keine Lust, selbst nach Krediten zu suchen, also investieren Sie einfach Ihr Geld und vertrauen den Rest einem Kreditgeber an.

In der Zwischenzeit beantragen Kreditnehmer Kredite, indem sie ihre Kredit- und Arbeitshistorie bei einem Kreditgeber einreichen. Als nächstes findet dieses Unternehmen, in der Regel ein Unternehmen, anhand des Profils des Kreditnehmers das am besten geeignete Darlehen. Schließlich verkauft das Kreditgeberunternehmen diese Kredite an die P2P-Kreditmarktplätze.

Im Gegensatz zu herkömmlichen P2P-Kreditplattformen vergeben Sie auf einem P2P-Marktplatz Kredite nicht direkt an Kreditnehmer, sondern über einen Kreditgeber.

In der Regel handelt es sich bei Kreditunternehmen um Nichtbankenorganisationen, die in den meisten europäischen Ländern keine Banklizenz benötigen. Und man sollte zugeben, dass das Risiko hoch ist, dass ein Kreditgeber pleite geht oder den Markt verlässt. Einige der größten P2P-Anbieter, wie Mintos, erlebten, dass ihre Kreditunternehmen ihr Geschäft eingestellt haben. Es war ein bedeutender Reputationsschlag.

Aus Sicht des Anlegers müssen Sie verstehen, dass es keine Möglichkeit gibt, dieses Risiko vollständig zu eliminieren. In den meisten Fällen haben Kreditunternehmen ihren Sitz in verschiedenen Ländern und arbeiten nach anderen Gesetzen und politischen Standards.

Das Beste, was Sie tun können, ist, die Eigentümer und den CEO des Unternehmens nachzuschlagen, die Finanzberichte zu überprüfen, falls sie der Öffentlichkeit zugänglich gemacht werden, und gegebenenfalls die Muttergesellschaft zu untersuchen.

Eine gründliche Hintergrundüberprüfung des Kreditgebers durchzuführen ist überhaupt nicht einfach. Es geht also alles auf Absatz eins zurück: Auswahl eines zuverlässigen P2P-Kreditanbieters in der Hoffnung, dass er seine Due Diligence durchgeführt hat.

Risiko 3. Der Kreditnehmer geht bankrott

Mit anderen Worten, das Risiko, dass Ihr Darlehen in Verzug gerät, liegt an einem Kreditnehmer, der die Schulden nicht zurückzahlen kann.

Das Ausmaß dieses Risikos hängt stark von der Qualität der Kredite ab. Viele Kreditgeberunternehmen und Kreditplattformen entwickeln ihre eigenen Kriterien, um festzustellen, ob der Kreditnehmer einen Kredit beantragen kann oder nicht.

Sie beziehen sich in der Regel auf die Jobdetails und das regelmäßige Einkommen des Kreditnehmers. Darüber hinaus können Kreditnehmer gebeten werden, Informationen über ihre monatlichen Ausgaben, ihre frühere Kredithistorie und alle anderen Schulden bereitzustellen.

Für Sicherheitsgarantien investieren Kreditgeber in der Regel 5 bis 15% des Kredits selbst, was bedeutet, dass sie auch daran interessiert sind, dass die Schulden zurückgezahlt werden. Das ist heutzutage eine der üblichen Sicherheitsgarantien.

Zu den Maßnahmen, die Sie selbst tun können, um das Risiko eines Geldverlusts aufgrund eines Kreditausfalls zu minimieren, siehe unten:

- in gesicherte P2P-Kreditplattformen oder Marktplätze investieren, die Rückkaufgarantien haben;

- informieren Sie sich über die Ausfallraten der P2P-Plattform. 5% – 10% sind unter den aktuellen Marktbedingungen normale Indikatoren;

- diversifizieren Sie Ihre P2P-Kreditinvestition, indem Sie über verschiedene Kreditarten hinweg investieren;

- lesen Sie die Bewertungen und bleiben Sie auf dem Laufenden.

Risiko 4. Der Markt leidet unter einer Krise

Es ist das Risiko, das Sie nicht beeinflussen können. Dieser Faktor ist kaum Gegenstand der Aufmerksamkeit, wenn die Wirtschaft wächst.

Aber jede globale Krise, wie der Ausbruch von COVID-19 oder der jüngste brutale Krieg Russlands in der Ukraine, der noch andauert, erschüttert den Markt und bleibt von den Anlegern nicht unbemerkt.

Im Pandemiefall sahen sich P2P-Plattformen mit einer großen Anzahl von Kreditnehmern konfrontiert, die ihre Kredite nicht zurückzahlen konnten. Bei all den Einschränkungen und medizinischen Problemen verloren viele Menschen einfach ihren Arbeitsplatz oder ihr Geschäft. Tatsächlich mussten P2P-Plattformen selbst eine große Anzahl von Mitarbeitern entlassen, um über Wasser zu bleiben.

In Bezug auf die umfassende russische Invasion in der Ukraine sieht die Situation wie folgt aus:

- Gegen die großen russischen Banken wurden Sanktionen verhängt, wodurch sie von SWIFT getrennt wurden. Kreditnehmer haben also ernsthafte Probleme, ihre Kredite zurückzuzahlen.

- Das ukrainische P2P-Geschäft hingegen scheint derzeit gelähmt zu sein, obwohl andere Industrien in den weniger vom Krieg betroffenen Regionen ihren Betrieb langsam erneuern.

- Das Investitionsrisiko in den Ländern, die eine Grenze zu Russland teilen, hat erheblich zugenommen.

Es ist fair vorherzusagen, dass Anleger wahrscheinlich mit Zahlungsverzögerungen, möglichen Kreditausfällen und Verlusten aufgrund von Währungsschwankungen rechnen werden.

In beiden Fällen haben P2P-Plattformen ihre Barreserven aufgezogen, um ihre Kreditgeber zurückzuzahlen, während Anleger versuchen, ihr Geld abzuheben, was zu einer erhöhten Liquiditätsnachfrage führt. Es ist ein ernsthafter Test für einen P2P-Anbieter, der entweder den Ruf des Unternehmens verbessert oder ihm schadet.

Dies sind jedoch die Fälle der globalen Ereignisse, die nicht nur den P2P-Markt, sondern auch die Wirtschaft weltweit betreffen.

Wie bereits erwähnt, ist es schwierig vorherzusagen, was eine zukünftige Krise bedeuten könnte und wie sie verhindert werden kann.

Unser einziger Ratschlag hier ist, Ihre Investition stets über verschiedene Kreditarten und Länder hinweg zu diversifizieren. Auf diese Weise besteht eine geringere Wahrscheinlichkeit, alle Ihre Investitionen zu verlieren, und ein positives Verhältnis zwischen Rendite und Gewinn bleibt erhalten.

Unterm Strich

Alles in allem besteht das größte Risiko bei einer P2P-Kreditinvestition darin, betrogen zu werden oder auf einen unzuverlässigen Kreditnehmer zu stoßen.

Obwohl P2P bereits ein etabliertes Phänomen auf dem Finanzmarkt ist, fehlt es ihm immer noch an Transparenz. Das Gute ist, dass die Top-Plattformen ihr Bestes geben, um Tools und Maßnahmen zur Verbesserung dieses Bereichs einzuführen.

Zur Hauptfrage, die in diesem Artikel untersucht wird: „P2P-Kredite sind sicher?“ Unsere Antwort ist, dass es so sicher ist wie jede andere Anlageart. Wenn Sie sich der bestehenden Risiken bewusst sind und Ihre Due Diligence durchführen, um die Vorsichtsmaßnahmen zu treffen, bestehen gute Chancen auf eine positive Anlageerfahrung mit P2P-Krediten.