Wie schafft man passives Einkommen mit P2P-Krediten?

Top-Artikel

- Crowdfunding-Betrug: Plattformen, die man vermeiden sollte, um kein Geld zu verlieren

- Crowdfunding in Deutschland: Markt- & Top-Plattformen im Überblick

- Wie funktioniert Aktien-Crowdfunding?

- Beste Strategien und Tipps für Crowdfunding-Kampagnen

- Arkbound startet eine Crowdfunding-Plattform für Bücher, um angehende Autoren zu unterstützen

Es gibt gute Gründe, P2P-Kredite als angemessene passive Einkommensquelle zu betrachten.

Es ist seit einiger Zeit auf dem Vormarsch und es gibt Finanzexperten mit umfassender Erfahrung in der Region und beeindruckenden Anlageportfolios.

Deshalb haben wir beschlossen, uns mit der P2P-Kreditvergabe auseinanderzusetzen, um uns aller Feinheiten bewusst zu sein.

Lass uns eintauchen!

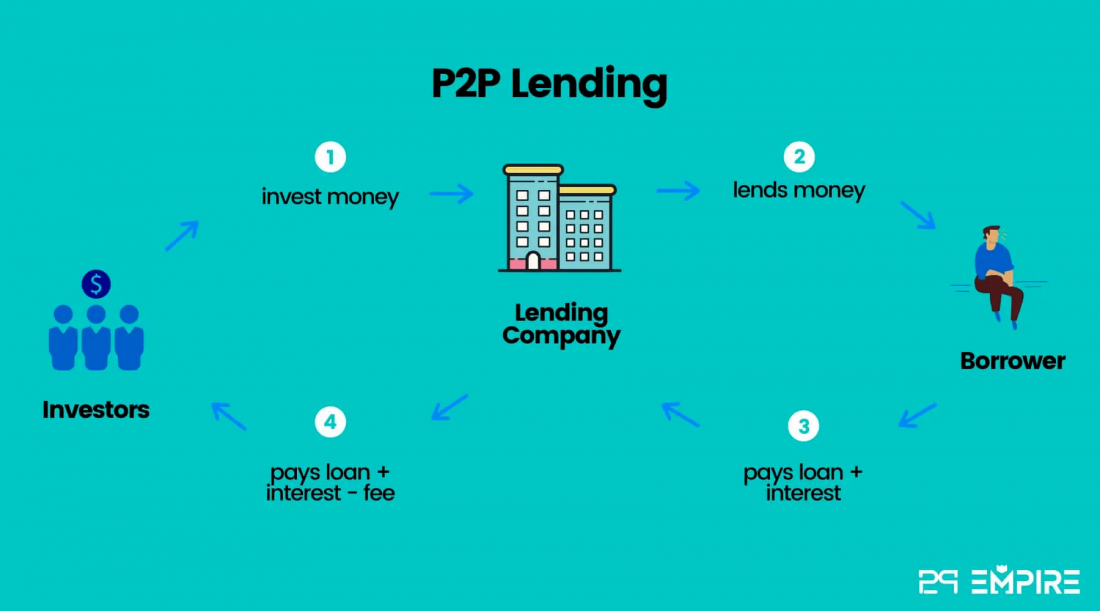

Was ist P2P-Kreditvergabe?

Peer-2-Peer-Kredite (P2P) sind eine Möglichkeit, online Geld zu verdienen, indem Sie in Kredite investieren, die von Einzelpersonen oder Unternehmen geliehen wurden.

Mit anderen Worten, Sie verhalten sich wie eine Bank, die Geld leiht und dafür Zinsen erhält. Die Anlagerendite aus P2P-Krediten ist in der Regel attraktiver als beispielsweise die Rendite eines Sparkontos.

Im Gegenzug gehen Sie jedoch das Risiko ein, indem Sie Ihr Geld für Kredite an unbekannte Personen ausgeben.

In den meisten Fällen wird Ihre Investition für einfache Konsumentenkredite bereitgestellt.

Zu den häufigsten gehören der Kauf eines neuen Autos oder einer Immobilie, die Erlangung einer Ausbildung, die Deckung der Krankheitskosten usw. Sie können auch mit den Bedürfnissen kleiner Unternehmen zusammenhängen, wie dem Kauf neuer Ausrüstung oder der Deckung von Reparaturkosten.

Es gibt viele Gründe, warum Kreditnehmer eher an P2P-Plattformen als an Banken interessiert sind.

Stell dir vor, du brauchst einen Kredit.

Zuerst sammelst du eine Reihe von Dokumenten, gehst dann zur Bank und beantwortest wahrscheinlich unbequeme Fragen. Schließlich warten Sie darauf, dass Ihre Bewerbung entweder angenommen oder abgelehnt wird. Insgesamt hätte der Prozess einige Tage oder Wochen gedauert. Und die Chancen, dass Sie den Kredit tatsächlich bekommen, sind nicht so hoch.

Stattdessen können Sie dank P2P-Kreditplattformen jederzeit online einen Kredit aufnehmen. Der Prozess beinhaltet jedoch bestimmte Anforderungen und Überprüfungen, da P2P-Plattformen über Prozesse verfügen, um die Kreditnehmer zu überprüfen und die Kreditgeber zu schützen.

Als Investor können Sie sehen oder nicht, wohin genau Ihr Geld fließt. Kurz gesagt, es hängt davon ab, ob der P2P-Kreditdienst als Kreditgeber (Kreditunternehmen) fungiert.

Wenn ja, haben Sie Zugriff auf die Informationen zu den Krediten der Kreditnehmer.

In anderen Fällen leitet eine P2P-Website Ihre Investition an ein Kreditgeberunternehmen weiter, das sie über die Kredite verteilt. Sie erhalten keine Kreditdetails, nur die Zinsen.

Das erste Muster beschreibt das Geschäftsmodell der „P2P-Plattform“. Der zweite ist ein P2P-Marktplatz. Aus Gründen der Klarheit werden wir jedoch alle P2P-Kreditressourcen als „P2P-Plattform“ bezeichnen.

Vorteile der P2P-Kreditvergabe

Das Konzept scheint für beide Seiten eine Win-Win-Situation zu sein.

Wenn Sie neben anderen Ideen für passives Einkommen eine Investition in P2P-Kredite in Betracht ziehen, sind hier die Vorteile der P2P-Kreditvergabe aufgeführt:

- Völlig passiv.

Sie verwalten alles von Ihrem Computer aus. Die Zinserträge kommen in regelmäßigen monatlichen Raten.

Viele Plattformen verfügen auch über mobile Apps, was die Benutzererfahrung noch komfortabler macht.

- Einfach zu starten.

Der kleinste Investitionsbetrag beginnt bei 10€. Bevor Sie jedoch an diesen Punkt kommen, müssen Sie herausfinden, ob Sie sich als Investor qualifizieren.

Obwohl die Europäische Union versucht, einige gemeinsame Vorschriften für alle EU-Staaten festzulegen, hat jedes Land seine eigenen Gesetze.

Sie können verlangen, dass Sie ein bestimmtes Alter haben, Ihren Wohnsitz oder die Staatsbürgerschaft der EU behalten, Ihre Einkommens- oder Steuerberichte vorlegen usw.

- Einfach zu diversifizieren.

Das goldene Investment-Mantra lautet: „Diversifizieren, um die Risiken zu verringern.“

Wenn Sie in P2P-Kredite investieren, gibt es dafür viele Möglichkeiten.

- Hohe Renditen.

Sie liegen zwischen 8 und 12%. Denken Sie jedoch an die Steuerpolitik Ihres Landes.

Im Vereinigten Königreich gibt es beispielsweise Steuervergünstigungen für alle P2P-Kreditkonten.

Darüber hinaus kann man ein IFISA eröffnen, ein bestimmtes P2P-Kreditkonto, das steuerfrei ist. Sie können hier mehr darüber lesen oder bei „P2P Lending Europe“ googeln, um mehr zu erfahren.

- Rückkaufgarantien.

Bei P2P-Krediten sind Rückkaufgarantien eine weit verbreitete Politik zum Schutz der Kreditgeber.

Es ist eine Verpflichtung, das Geld an den Kreditgeber zurückzugeben, wenn der Kreditnehmer die Zahlungen verzögert. Wenn die Rückzahlung länger als einen bestimmten Zeitraum (in der Regel 60 Tage) verspätet ist, übernimmt die Plattform die Verantwortung, das Darlehen an den Investor zurückzuzahlen.

Die meisten Plattformen folgen dieser Richtlinie. Aber eine doppelte Überprüfung schadet nicht.

Kreditnehmer hingegen genießen folgende Vorteile:

- P2P-Kreditplattformen bieten im Vergleich zu einer Bank niedrigere Kreditzinsen.

- Sie können sehr schnell einen Kredit bekommen.

- Wenn Sie ein Geschäftsinhaber sind, kann dies auch eine Werbeplattform für Ihr Unternehmen sein.

Ist P2P-Kreditvergabe sicher?

Wir sind selbst keine Investoren, aber nach Recherchen zu dem Thema sind wir zu folgendem Schluss gekommen: Es ist sicher, wenn Sie Ihre Hausaufgaben machen.

Es gibt viele Informationen, um auf dem Laufenden zu bleiben. Blog von Marco Schwartz, P2P Empire, Jean Galeas blog, — sind nur einige Beispiele für die Ressourcen, um die relevanten Nachrichten zu erhalten.

Dennoch besteht immer die Möglichkeit, dass entweder die Plattform oder der Kreditnehmer bankrott gehen. Weitere Informationen zu roten Fahnen, auf die Sie achten sollten, finden Sie hier.

Die gute Nachricht ist jedoch, dass Sie das Risiko verringern können, indem Sie bei der Auswahl der Plattform Ihre Due Diligence durchführen. Hier ist eine Checkliste, die sich als nützlich erweisen kann.

- Gibt es irgendwelche Bewertungen? Wie lautet die Bewertung auf TrustPilot?

Tipp: Beschränken Sie sich nicht nur auf eine Ressource wie zum Beispiel TrustPilot.

Einige P2P-Investoren führen spezialisierte Blogs. Dort finden Sie aktuelle Informationen sowie ihre Erfahrungen und Rückmeldungen.

- Bietet die Plattform Rückkaufgarantien?

Wie bereits erwähnt, ist dies eine Garantie dafür, dass Ihr Geld an Sie zurückgeht, wenn etwas schief geht.

Wenn der Kreditnehmer das Darlehen beispielsweise nicht zahlt, wird Ihnen Ihr Geld innerhalb von etwa 60 Tagen zurückgegeben.

- Wie steht es mit sofortiger Liquidität?

Dieser Begriff bezieht sich auf die Möglichkeit, auf Ihre Gelder zuzugreifen und sie zu verwalten, sobald sie für ein Darlehen beantragt wurden.

In Bezug auf P2P-Kredite gibt die sofortige Liquiditätsoption an, ob Sie das Recht haben, Ihr Geld jederzeit abzuheben.

- Was ist der Überprüfungsprozess für Kreditnehmer?

Gründliche Überprüfungsschritte für Kreditnehmer bedeuten gründliche Schutzmaßnahmen für Kreditgeber.

Auch dies wird in den Richtlinien und Regeln der Plattform beschrieben.

- Gibt es Support-Kontakte?

Die Kommunikation mit der Plattform vermittelt ein Verständnis dafür, wie sie ihre Kunden behandeln.

Schreiben Sie eine Nachricht mit einer Frage an den Support.

Sie werden sehen, wie schnell sie reagieren und ob sie tatsächlich Hilfe leisten können.

- Werfen Sie einen Blick auf Social Media und Blogs.

Normalerweise hält das Team hinter der Plattform Social-Media-Konten aktiv.

Sie sind auch transparent in Bezug auf ihr Top-Management. Möglicherweise finden Sie Links zu ihren LinkedIn-Konten und E-Mail-Kontakten auf der Website.

Wenn sie offen darüber sprechen, ist das ein gutes Zeichen. Es bedeutet, dass sie nichts zu verbergen haben und versuchen, Ihr Vertrauen zu gewinnen.

- Gibt es eine Lizenz?

Überprüfen Sie, ob die Plattform über eine Lizenz und die gesetzlichen Bestimmungen verfügt, unter die sie fällt.

Jetzt sind Sie sich der großen Risiken der P2P-Kreditvergabe bewusst und wissen, was Sie tun können, um sie zu vermeiden.

Sobald Sie alle Vorsichtsmaßnahmen getroffen haben, lautet die nächste logische Frage: „Wie viel sollte ich in P2P-Kredite investieren?“.

Die beste Vorgehensweise ist es, klein anzufangen und kurzfristige Kredite aufzunehmen. Und hier sind einige Plattformen, auf denen Sie das tun können.

Bestbewertete P2P-Kreditplattformen

Wir haben diese Plattformen ausgewählt und uns auf die am häufigsten positiven Bewertungen in speziellen Blogs gestützt. Wir empfehlen Ihnen nicht, sich gegen einen von ihnen zu entscheiden. Dies ist zum allgemeinen Verständnis nur ein „FYI“ für einige der Hauptakteure auf dem Markt.

Mintos

- Country: Lettland

- Min. Investitionsbetrag: 10€

- Durchschnittliche jährliche Rendite: 10-12%

- Rückkaufgarantien: ja

- Was sonst?

- Kurzfristige Kredite verfügbar

- Anständige Diversifizierungsmöglichkeiten

- Unkompliziert für den Anfang

Twino

- Country: Lettland

- Min. Investitionsbetrag: 10€

- Durchschnittliche jährliche Rendite: 10 bis 14%

- Rückkaufgarantien: ja

- Was sonst?

- Möglichkeit zur Diversifizierung von Immobilienprojekten

- iOS- und Android-Apps verfügbar

- Empfehlungs-Boni

Peer-Beere

- Country: Lettland

- Min. Investitionsbetrag: 10€

- Durchschnittliche jährliche Rendite: 10-12%

- Rückkaufgarantien: ja

- Was sonst?

- Einfach zu diversifizieren

- Hohe Transparenz

- Möglichkeit, Transaktionszusammenfassungen und Steuererklärungen zu erstellen

Robocash

- Country: Kroatien

- Min. Investitionsbetrag: 10€

- Durchschnittliche jährliche Rendite: 10 bis 14%

- Rückkaufgarantien: ja

- Was sonst?

- Vollständig automatisiert

- Sind schon lange auf dem Markt (seit 2013)

- Kurzfristige Kredite verfügbar

- Schlechte Diversifikation

Swapiermaschine

- Country: Estland

- Mindestinvestitionsbetrag: 10€

- Durchschnittliche jährliche Rendite: 12% – 16%

- Rückkaufgarantien: ja

- Was sonst?

- iOS- und Android-Apps

- Kurzfristige Kredite verfügbar

- +2% Treuebonus, wenn Sie über 5.000€ investieren

Zusammenfassung

P2P-Kredite sind ein Phänomen, das den Finanzmarkt verändert hat. Es ist eine Alternative, die zeitaufwändige Bürokratie sowohl für Kreditgeber als auch für Kreditnehmer beseitigt.

Wenn Sie durch P2P-Kredite ein stabiles passives Einkommen aufbauen möchten, empfehlen wir Ihnen, zuerst eine Recherche durchzuführen. Angesichts dessen, was zuvor in diesem Artikel gesagt wurde, lautet die Zusammenfassung der Empfehlungen wie folgt:

- machen Sie sich mit den Richtlinien der P2P-Website vertraut, der Gesetzgebung des Landes, in dem sie registriert ist.

- schauen Sie sich die Bewertungen von Investoren an, die seit einiger Zeit mit der Plattform zusammenarbeiten.

- setzen Sie sich mit der Plattform in Verbindung, falls Sie Fragen haben (oder auch wenn Sie keine haben). Sehen Sie, wie effizient ihre Kommunikation ist.

- beginnen Sie mit Kleinkrediten und diversifizieren Sie.

Paul Samuelson, ein amerikanischer Ökonom, sagte einmal:

„Investieren sollte eher so sein, als würde man Farbe trocknen sehen oder Gras wachsen sehen. Wenn Sie Spannung wünschen, nehmen Sie 800 US-Dollar und fahren Sie nach Las Vegas.“

Und er hatte ein Argument.

Haben Sie noch Fragen? Wir helfen Ihnen gerne weiter. Zögern Sie nicht, sie hier zu fragen.