P2P-Kredite für Studentendarlehen: Wie funktioniert das?

Top-Artikel

- Crowdfunding-Betrug: Plattformen, die man vermeiden sollte, um kein Geld zu verlieren

- Crowdfunding in Deutschland: Markt- & Top-Plattformen im Überblick

- Wie funktioniert Aktien-Crowdfunding?

- Beste Strategien und Tipps für Crowdfunding-Kampagnen

- Arkbound startet eine Crowdfunding-Plattform für Bücher, um angehende Autoren zu unterstützen

Sie sagen, dass eine Investition in Bildung auf lange Sicht die besten Renditen bringt: Die Kenntnisse und Fähigkeiten, die Sie lernen, bleiben Ihnen für immer erhalten.

Es ist jedoch kein Geheimnis, dass Sie für diese Investition oft zuerst einen Kredit aufnehmen müssen. Glücklicherweise sind die Zeiten, in denen Bildung nur Privilegierten und Reichen zur Verfügung stand, längst vorbei, und heute gibt es einige Möglichkeiten, die Finanzierung für den gewünschten Abschluss in der Bildungseinrichtung zu erhalten, die Ihren Bedürfnissen am besten entspricht.

Gleichzeitig erfordert der Hochschulabschluss häufig eine ernsthafte Finanzierung, insbesondere wenn Sie eine Top-Universität oder ein Top-College in Betracht ziehen.

Natürlich gibt es Zuschüsse und Stipendien, aber sie bieten nur begrenzte Möglichkeiten und können unmöglich eine Finanzierung für alle interessierten Bewerber sichern.

Die nächste Option, die mir in den Sinn kommt, ist die Beschaffung eines Bankkredits. Dies garantiert jedoch nicht, dass Ihr Kreditantrag genehmigt wird. Aus diesem Grund hat Peer-to-Peer-Kredite, oft als P2P bezeichnet, in letzter Zeit bei den zukünftigen Studenten als einer der arbeitenden Finanzierungsquellen.

Wie funktioniert P2P für Studentendarlehen?

P2P-Kredite sind eine alternative Finanzierungsmethode, die in vielen Situationen üblich ist, in denen traditionelle Bankgeschäfte versagen oder einfach weniger attraktive Konditionen haben. Die Finanzierung von Studiengebühren ist keine Ausnahme.

Insgesamt ist die Aufnahme eines Kredits über P2P ein optimierter Prozess: schnellere Kreditgenehmigungszeit, oft attraktivere Zinssätze und flexiblere Konditionen. Darüber hinaus wird der gesamte Prozess durch eine P2P-Kreditplattform erleichtert, auf die jederzeit und überall online zugegriffen werden kann. Hier sind die grundlegenden Schritte, um ein Studentendarlehen über eine P2P-Website zu beantragen.

Zunächst müssen Sie die Informationen zu Ihrer Kredithistorie ausfüllen, um für die Finanzierung in Frage zu kommen. Möglicherweise müssen Sie auch einige Hintergrundinformationen darüber angeben, wie Sie das Kreditgeld verwenden möchten: Ihre Bildungsziele, den Abschluss, den Sie erhalten möchten, die Kursdauer und den Rückzahlungsplan, mit dem Sie sich wohl fühlen.

Diese Angaben dienen zwei Zwecken: erstens der Überprüfung Ihrer Zuverlässigkeit und Kreditwürdigkeit. Zweitens verwendet die P2P-Kreditwebsite diese Kriterien, um die Bedingungen und den Zinssatz so festzulegen, dass Sie mit einem geeigneten Kreditgeber übereinstimmen. In vielen Fällen handelt es sich nicht um eine Person, sondern um eine Gruppe von Personen.

Sobald Sie den Deal akzeptiert und sich dafür angemeldet haben, kümmert sich die P2P-Kreditplattform um die Transaktion, damit das Geld gemäß den zuvor vereinbarten Bedingungen auf Ihr Konto überwiesen wird.

Was die monatlichen Raten betrifft, müssen Sie sie möglicherweise manuell bezahlen oder von der P2P-Website monatlich automatisch belasten lassen. Dies wird als „Auto-Invest“ -Funktion bezeichnet.

Unabhängig davon, dass Sie es nicht mit einer staatlichen Einrichtung oder einer Bank zu tun haben, ist es dennoch wichtig, Ihre Kredithistorie sauber zu halten. Einige P2P-Websites können Strafen vorsehen, falls es zu einer Verzögerung kommt. Wenn Sie pünktlich oder vor dem Zahlungsplan zurückzahlen, können Sie auch etwas Geld bei den Zinsen sparen. All diese Aspekte variieren je nach Plattform, sodass wir nicht genug betonen können, wie wichtig es ist, sie vorher zu studieren.

P2P-Profis für Studentendarlehen

Man kann mit Sicherheit sagen, dass der P2P-Markt im Allgemeinen auf dem Vormarsch ist. Es hat sich für beide Beteiligten als effizient erwiesen: Anleger erzielen auf der einen Seite ein stabiles passives Einkommen, während Kreditnehmer eine bequeme Finanzierungsalternative erhalten, die ihnen hilft lösen eine Vielzahl von persönlichen und geschäftlichen Problemen. Apropos P2P-Kredite insbesondere für Studentendarlehen: Hier sind die wichtigsten Vorteile, die zukünftige Alumni genießen können:

- Es läuft alles auf niedrigere Zinssätze hinaus. Sie werden definitiv viel niedriger sein, da keine Gemeinkosten gedeckt werden müssen, die eine andere Unternehmenseinheit einbeziehen muss.

- Ihre Geschichte kann ihre Rolle zu Ihren Gunsten spielen. Auf einigen P2P-Plattformen können Kreditgeber das Darlehen, in das sie investieren, persönlich auswählen. Vernachlässigen Sie also nicht, Ihre Bildungsambitionen zu beschreiben. Vielleicht fühlen sich Ihre Karriereziele mit einem Kreditgeber in Verbindung gebracht oder vertraut an, was die Chancen erhöht, die erforderlichen Mittel zu erhalten. Es entsteht ein Gefühl einer persönlichen Beziehung zwischen Kreditnehmer und Kreditgeber, in der der Brief das Gefühl hat, dass er etwas Gutes tut, indem er einer anderen Person hilft. Schließlich sind die sozialen Auswirkungen nicht der letzte Faktor für den Anleger in der Entscheidungsphase.

- Die Verwendung einer P2P-Kreditplattform kann zu Ihrer finanziellen Ausbildung beitragen. Fast jede P2P-Website hat einen Blog, in dem die neuesten Nachrichten über die Region, Erkenntnisse von Experten und Branchenführern sowie wertvolle Tipps veröffentlicht werden.

- P2P-Studentendarlehen sind einfacher zu bekommen. Im Vergleich zum traditionellen Banking ist der gesamte Antragsprozess über P2P weniger Aufwand: Es erfolgt online, die Kreditgenehmigung oder -verweigerung kann innerhalb kurzer Zeit erteilt werden – all dies macht P2P zugänglicher.

Nachteile des P2P-Studentendarlehens

- Im Gegensatz zu anderen bestehenden Arten von Studentendarlehen, zum Beispiel Studentendarlehen des Bundes in den USA, bietet P2P keine zusätzlichen Leistungen oder Schutzmaßnahmen. Es besteht keine Möglichkeit, die Zahlungsfrist zu verschieben oder die Vergebung des Studentendarlehens zu beantragen. Wie der Name schon sagt, ist es das Recht, das dem Kreditnehmer gewährt wird, ihn von der Verpflichtung zur Rückzahlung seines Studiendarlehens des Bundes zu befreien. Es ist für begrenzte Darlehensarten verfügbar, die eine Ausbildung für Berufe im öffentlichen Dienst, im Militär oder im Bildungsbereich beinhalten.

- Die neueste Praxis zeigt, dass die Mehrheit der P2P-Kredite größtenteils kurzfristig ist und den Kreditnehmer verpflichtet, die Mittel innerhalb von ein bis drei Jahren zurückzuzahlen. Selbst wenn ein Schüler seine Sekundarschulbildung erhält, ist dieser Zeitplan manchmal zu eng. Stellen Sie sich vor, dass eine Person in diesem Zeitraum neue Fähigkeiten erwerben und einen profitablen Job finden müsste, um daraus eine stabile Einnahmequelle aufzubauen. In vielen Berufen decken drei Jahre kaum die Hälfte des Lehrplans ab. In diesem Fall empfehlen wir, nach Plattformen zu suchen, die die Möglichkeit bieten, nach dem Abschluss mit der Rückzahlung zu beginnen. Vor allem, wenn Sie ein Vollzeitprogramm anstreben, sollten Sie sich diese unbedingt ansehen.

P2P-Plattformen für Studentendarlehen

Nachdem wir die Grundlagen behandelt haben, ist es an der Zeit, sich einige der bekanntesten P2P-Plattformen anzusehen, die mit Studentendarlehen arbeiten.

Splendit

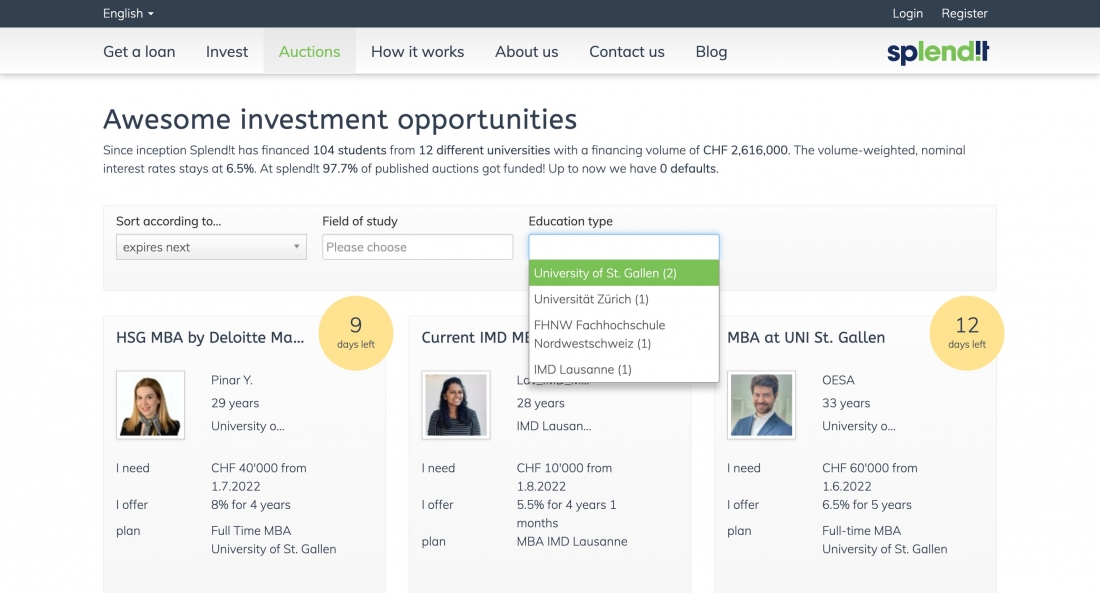

Splendit ist die erste P2P-Kreditplattform der Schweiz, die sich auf Studiendarlehen spezialisiert hat. Es ermöglicht den Studierenden, die Kreditbedingungen festzulegen, die die Kreditlaufzeit, den Zinssatz, mit dem sie sich wohl fühlen, und das Rückzahlungsdatum umfassen, normalerweise nach dem Abschluss. Die meisten auf der Plattform präsentierten Kredite sind MBA, was aufgrund der hohen Kosten nicht überraschend ist.

Für Anleger bedeuten all diese Angaben, dass die Kreditnehmer, die sich dort bewerben, fundierte Entscheidungen über ihre Bildungsziele treffen und eine hohe Chance haben, die Schulden zu den vereinbarten Bedingungen zurückzuzahlen. Die Splendit-Statistiken bestätigen diese Tatsache: Nach mehr als 15 Jahren auf dem Markt gab es keine Ausfälle.

Das Investorenportal sieht sehr intuitiv und benutzerfreundlich aus: Sie können die gewünschte Darlehensdauer, den Studienbereich und die Art der Ausbildung auswählen. Jedes Profil enthält ziemlich umfassende Informationen: den Hintergrund des Schülers, einschließlich der beigefügten Kopien der vorherigen Bildungszertifikate, der gewünschten Kursbeschreibungen und des skizzierten Zahlungsplans.

Lendwise

Lendwise ist eine in Großbritannien ansässige P2P-Plattform für Studentendarlehen, die Doktoranden, die MBA-, Master- oder PhD-Abschlüsse anstreben, mit Investoren verbindet. Jeder mit einem britischen Bankkonto kann bei LendWise Kreditgeber oder Kreditnehmer werden. Es wird von der FCA, der Financial Conduct Authority, reguliert, fällt jedoch nicht unter das Financial Services Compensation Scheme.

Transparente Gebührenstruktur, Risikobewertungsmechanismen für jedes Darlehen, Auto-Invest-Option – gehören zu den Hauptmerkmalen der P2P-Plattform. Lendwise behauptet, dass Sie über Ihr individuelles Sparkonto IFISA, Innovative Finance, bis zu 9% steuerfreie Renditen erzielen können. Tatsächlich können Sie bei der Registrierung auf der Plattform von Anfang an ein Lendwise ISA-Konto oder ein klassisches Konto auswählen.

Lendwise hat auch einen Autokreditroboter entwickelt, der Anlegern hilft, ihr Portfolio zu diversifizieren.

Abschließendes Wort

P2P-Studentendarlehen sind sowohl für Anleger von Vorteil, die stabile Renditen anstreben, als auch für Studenten, die nach angemessenen Kreditbedingungen suchen, um sich ihre Ausbildung leisten zu können.

Da die Studiengebühren weiter steigen, wenden sich immer mehr Studierende alternativen Finanzierungsmethoden zu, um ihre Abschlüsse zu attraktiveren Konditionen zu bezahlen.

Wenn Sie der Meinung sind, dass ein P2P-Studentendarlehen eine praktikable Option für Sie ist, laden wir Sie ein, weitere P2P-Kreditplattformen zu erkunden und zu entdecken, um genau die richtige Ressource für Ihre Ziele zu finden Bildungs- und Karriereziele.