Comment fonctionne le financement participatif immobilier ?

Meilleurs articles

- Les meilleures plateformes de crowdlending en Europe 2022

- Comment créer un revenu passif grâce au prêt P2P ?

- Le financement participatif en capital au Royaume-Uni : comment cela fonctionne et meilleures plateformes d’actions

- Financement participatif ou investissement providentiel : quelle est la différence

- Financement participatif en Allemagne : aperçu du marché et des principales plateformes

Le concept de financement participatif n’est plus quelque chose d’inhabituel dans le secteur financier. Le mot se compose de deux parties : crowd-funding, qui signifie collecte de fonds collective.

Le financement participatif est une excellente alternative au financement traditionnel dans différents domaines, y compris le marché immobilier. Aujourd’hui, le financement participatif immobilier est aussi simple que de publier sur Facebook.

Tout d’abord, comprenons ce qu’est le financement participatif dans l’immobilier ?

Le principe de base du financement participatif dans l’immobilier (également appelé financement participatif immobilier) est qu’un projet de développement attire le financement de nombreux investisseurs non professionnels ou particuliers. Tout simplement, de la part de gens ordinaires. Les investisseurs de détail achètent et vendent des titres par l’intermédiaire de sociétés de courtage. Un exemple frappant de telles opérations est le film « Wolf from Wall Street ».

Un autre type d’investisseurs est appelé « investisseurs institutionnels ». Pour ces personnes, le financement participatif est devenu une activité permanente. Cela signifie que ces personnes ou organisations investissent constamment dans divers projets à des commissions inférieures.

Par exemple, les compagnies d’assurance ou les fonds de pension peuvent être des investisseurs institutionnels. Le plus souvent, ils investissent l’argent des autres. Si vous avez une assurance, il est fort probable que votre argent fonctionne déjà.

Types de financement participatif immobilier

Il existe deux types d’investissement immobilier : les titres d’emprunt et les fonds propres. L’investisseur doit choisir entre une rémunération (fonds propres) risquée et potentiellement élevée et une transaction moins risquée, mais avec un revenu stable. Le risque existe toujours et la règle principale en matière d’investissement est la suivante : investissez autant que vous n’avez pas peur de perdre.

Les deux types d’investissement ont leurs avantages et leurs inconvénients, mais en même temps, l’investisseur a toujours le choix, ce qui est une bonne nouvelle.

Les investissements en actions sont un exemple classique de risque élevé en échange de grosses sommes d’argent.

En optant pour le financement participatif en capital, l’investisseur reçoit une part de l’immobilier résidentiel ou commercial. Cela signifie qu’une personne devient actionnaire et joue un long jeu. Plus la contribution est importante, plus l’enjeu est important.

Même en tenant compte de tous les risques, l’investissement en actions est le plus populaire, dans la mesure où il peut rapporter de 18 à 25 % ou plus par an.

De plus, les investissements en fonds propres n’ont pas de limites financières et sont souvent encouragés par des incitations fiscales. Par exemple, les actionnaires peuvent déduire les coûts immobiliers de leur impôt annuel sur le revenu.

Inconvénients

- Risques élevés : tout est simple : pas de profit = pas d’argent. Si la propriété dans laquelle vous avez investi ne décolle pas, vous risquez de perdre votre argent.

- Période de conservation plus longue : la période de détention dure généralement de 5 à 10 ans. Malheureusement, cela va devoir attendre.

Les investissements sous forme de dette tels que les obligations ou les hypothèques génèrent généralement des rendements plus faibles mais stables. En gros, en choisissant un mode d’endettement, vous devenez prêteur pour le propriétaire et obtenez un revenu fixe correspondant à un certain taux d’intérêt. Les paiements de dettes sont transférés tous les mois ou tous les trimestres et vous avez la priorité lorsque vous remboursez un bien

Inconvénients

- Frais élevés : les plateformes prélèvent un pourcentage de chaque transaction. Le pourcentage d’endettement est supérieur aux fonds propres.

- Revenu limité : tout investissement en dette est limité au taux d’intérêt du prêt hypothécaire du propriétaire.

Qui peut investir dans l’immobilier ?

Auparavant, l’investissement n’était accessible qu’aux personnes fortunées appelées investisseurs accrédités. Désormais, tout le monde peut investir, à partir d’un montant minimum de 100£.

L’investissement immobilier est devenu accessible à la majorité de la population. Ce sont ces personnes que l’on appelle des investisseurs individuels ou non accrédités.

Investisseurs accrédités C’est qui ?

Selon Investopedia, les investisseurs accrédités sont des personnes dont le revenu annuel est supérieur à 200 000 dollars, et s’il s’agit d’un couple marié, de plus de 300 000 dollars.

Ils ont plus d’avantages, par exemple en investissant dans des titres, mais ils gèrent en même temps de gros risques.

Dans quoi investir ?

Parmi toute la variété des biens immobiliers, les biens commerciaux, résidentiels et immobiliers à louer ultérieurement sont connus sous le nom d’achat à la location.

Donc, si vous décidez d’investir dans des centres commerciaux, des parkings, des immeubles de bureaux ou des marchés, vous êtes probablement intéressé par l’immobilier commercial (CRE).

L’immobilier commercial est divisé en 4 groupes principaux : bureaux, industriels, immeubles à appartements multiples et commerces de détail. En fonction de l’espace, ces groupes sont divisés en classes de A à C, où les bâtiments de plus de 20 ans appartiennent à la classe C.

En investissant dans l’immobilier commercial, vous obtiendrez des prix immobiliers plus élevés en vente ou des loyers plus élevés pour les locataires.

Propriété résidentielle

Ce sont des zones résidentielles ordinaires dans lesquelles nous vivons. L’hypothèque habituelle est un bon exemple d’investissement immobilier résidentiel. Mais si hier vous deviez recourir aux services bancaires, vous pouvez aujourd’hui trouver des personnes partageant les mêmes idées sur une plateforme de financement participatif.

Contrairement à l’immobilier commercial, l’immobilier résidentiel ne peut pas être utilisé à des fins industrielles, mais peut être loué.

Propriété à acheter pour louer

L’achat à la location gagne en popularité dans le monde entier, car il est :

- un flux de revenus stable ;

- croissance du capital ;

- un investissement à long terme.

Ce modèle fonctionne aussi simplement que possible :

- vous sélectionnez l’objet sur une plateforme de financement participatif ;

- des investisseurs tels que vous choisissent également cette propriété ;

- vous cofinancez ce projet ;

- vous obtenez des actions proportionnelles à l’investissement ;

- la plateforme ou l’entreprise contractante trouve un locataire ;

- vous recevez votre argent, après avoir payé tous les frais.

Que devez-vous savoir avant d’investir dans l’immobilier ?

Avant de commencer à investir dans l’immobilier, vous devez connaître tous les risques, car aucune plateforme ne vous donnera une garantie à 100%. En outre, vous devez choisir une plateforme de financement participatif et décider du type d’investissement (fonds propres ou dettes). Si vous voulez jouer sur le long terme, choisissez les actions, si vous préférez la stabilité, alors la dette est votre choix.

Nous vous recommandons de consulter les conditions d’investissement d’une plateforme de financement participatif en particulier, car elles peuvent varier.

TOP 5 des plateformes de crowdfunding

Si vous recherchez sur Google la requête « Les 5 meilleures plateformes de financement participatif », vous trouverez sans aucun doute de nombreux sites où Kickstarter est le premier de la liste. Nous avons compilé notre ensemble de plateformes susceptibles de vous intéresser.

Crowd2Let

Type : actions

Années de présence sur le marché : 6 Investissement

minimum : 500£ Caractéristique

principale : un bon exemple d’investissement dans le secteur de l’achat à la location.

Jaevee

Type : actions

Années de présence sur le marché : 4 Investissement

minimum : 20 000£ Caractéristique

principale : plateforme prop-tech basée au Royaume-Uni.

Partenaire immobilier

Type : actions

Années de présence sur le marché : 6 Investissement

minimum : 25 000£ Caractéristique

principale : investir dans des logements étudiants et des propriétés commerciales spécialement conçus au Royaume-Uni.

Montée de capital

Type : actions

Années de présence sur le marché : 5 Investissement

minimum : 1 000£ Caractéristique

principale : une plateforme en ligne pour les prêts et les investissements immobiliers de premier ordre.

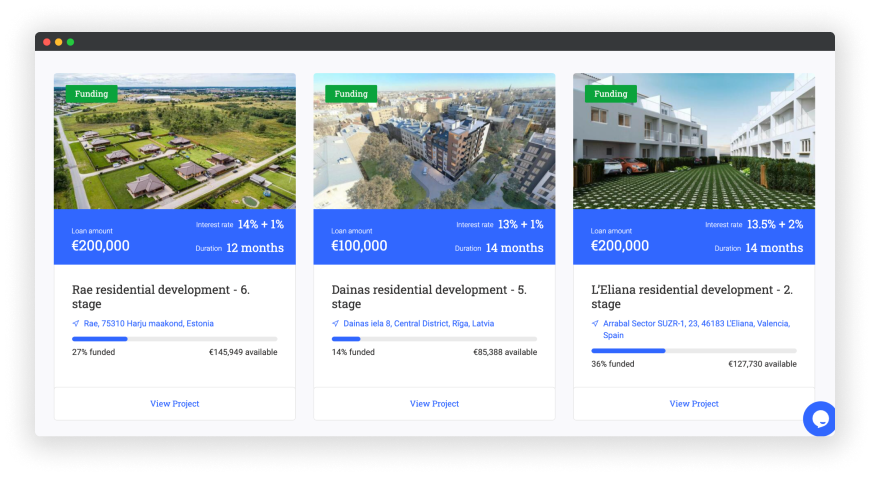

Réinvestir 24

Type : actions

Années de marché : 15 Investissement

minimum : 100€ Caractéristique

principale : excellent rendement locatif d’environ 8 %.

Ligne de fond

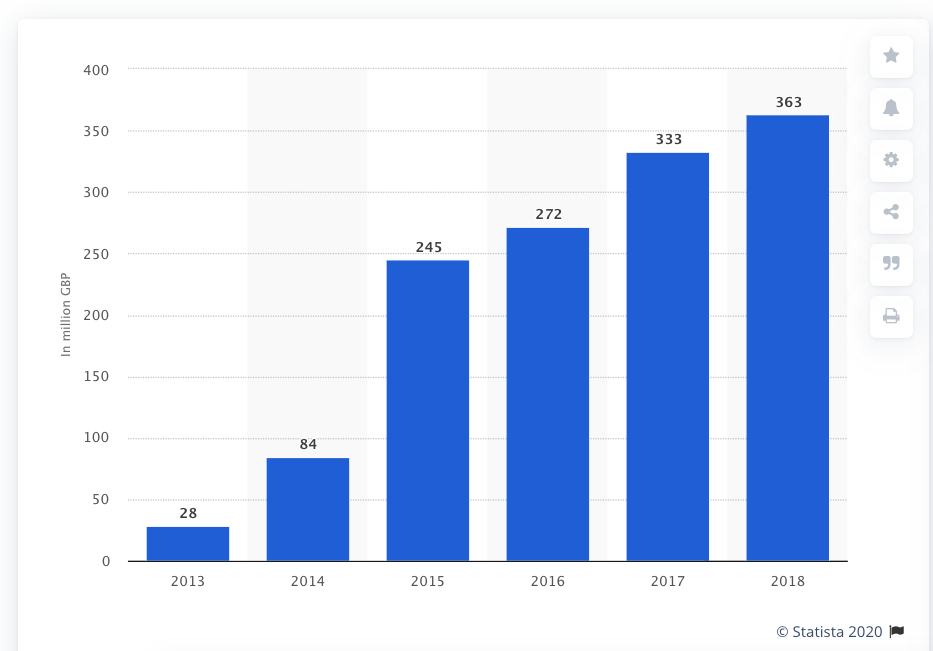

Contrairement aux méthodes d’investissement traditionnelles, le financement participatif dans l’immobilier s’est développé rapidement et est devenu accessible à la plupart des utilisateurs. Aujourd’hui, les investisseurs choisissent dans quoi investir, qu’il s’agisse d’hôtels, de centres commerciaux, d’auberges pour étudiants ou de biens immobiliers de luxe sur Baker Street.

3 messages avec lesquels nous aimerions terminer cet article :

- le principal avantage du financement participatif immobilier est sa simplicité et sa facilité, sans bureaucratie ni banques ;

- le financement participatif immobilier peut générer jusqu’à 25 % du revenu annuel, mais il est soumis à un taux d’imposition relativement faible ;

- investir dans l’immobilier est une activité très risquée, personne ne vous donnera la moindre garantie que votre investissement sera rentable ;

Le dernier point est le plus important. Avant de décider d’investir, vous devez vous concentrer sur tous les avantages et les inconvénients, lire toutes les conditions d’investissement et ensuite faire une grosse affaire.